雀巢(Nestle(Malaysia)) 是一家拥有超过100年历史的老店,目前,它主要在马来西亚生产及销售超过300种产品。集团的产品包括多个销量甚广的品牌,像Milo、 Nescafe、Maggi及Kit Kat,以至多种款式的雪糕。截至FY15,集团的业务主要依赖国内市场,后者占了总销售额的79.1%。

稳定增长

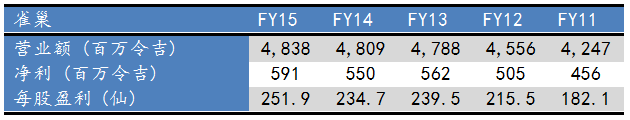

雀巢的FY11至FY15财务表现十分亮丽,营业额及净利分别以3.3%及6.7%的年复合增长率(CAGR)增长。每股盈利的年复合增长率更为显著,达到8.5%。

集团报1Q16收入为13亿1,350万令吉,相等于FY15收入的27.1%。 营业额上升是因为国内销售增长,后者是受到强大的营销及促销活动支持及在2015年成功推出新产品。

1Q16净利年比也增加17.5%至2亿2,070万令吉,原因是产能提高、原材料成本减低及资本开销明显减少。

提高产能

雀巢的生产线拥有很大的改善空间。集团的FY15毛利润率增加3.3个百分点至38.6%,这是因为集团在FY14耗资3亿6,100万令吉来购买产业、厂房及设备。雀巢在FY16将为产品创新及厂房扩张与自动化耗资1亿3,000万令吉,这是为了通过营运效益来保护毛利,以防商品价格回弹。

雀巢排除今年会调涨产品的可能性,由于国内消费者面对排山倒海而来的涨价压力,集团希望让消费者感受到雀巢产品最物有所值。集团去年也没有涨价,而其市场份额从FY14的14.5%升高至FY15的15.8%。

在目前的经济情况下维持价格不变将会受到消费者的欢迎。集团希望提高营运效益,让其在FY16争取更高的市场份额。

出口增长

集 团的清真产品销量大增,后者目前出口至超过50个国家,包括中东、欧洲及大洋洲。1Q16的出口销售年比上升了12%,占集团收入约20%。升幅是受到来 自菲律宾及印尼的需求大增所推动。作为雀巢世界里的最大清真产品生产商,集团将可受惠于环球清真食及饮品业务的强大前景。由于对清真产品的认知提高,这个业务很可能会进一步增长。虽然出口量大幅度增加的可能性不高,但当国内消费减弱的时候,出口增加可带来一点纾缓。

财务表现

截至1Q16,雀巢的流动比率为0.74,现金与现金等值物只相等于流动资产的2.4%。虽然消费领域的企业在贸易与其他应收账及存货水平通常会较高,但集团目前的财务状况显示它对其未来盈利的依赖性相对来说比较高。尽管其流动比率并不理想,但值得注意的是,集团可持守存货48天及在41天内收回应收账,并在151天内偿付应付账,因此它的资金周转周期为负62天。

雀巢的股息获益率为3.4%,因此它向来是一只不错的收息股。在过去三年,集团的股息是以不错的7.4%年复合增长率增长。

消费领域的本益比为25倍,而雀巢目前是以30.2倍本益比交易。市场给予这只股的目标价为81.36令吉,这将意味着雀巢拥有7.7%的上涨空间。

No comments:

Post a Comment