跨别2年,终于让我用回这个blogger,其实也是没有再log in了。

现在那么多社交app, 应该也没有人会来看blog的了。。

今天就突发其想,就想看看自己以前的资料。。

怎么知道还能edit??

其实也不知道为什么block我,我又没有放广告赚钱。

就纯属个人分享。。也是个人的收藏,仅此而已。。

不过免费的东西是这样的啦。。没有办法。。他要block你就block你。

不过现下,很多工具能用,也不在乎。。

就好象我做sales,你只要说个“不”字,customer也只是跟你说“OK”。。

然后你就失去这个customer了,因为外面还是有很多的人在做,你不做,他就找第二家,第三家。。。大把人做。。

现在的网际网路把距离缩小了,就算本地找不着,他还能上网找,就算到美国,到日本,或者中国,无所不能,无所不有。。

很多好的网站,也是关了。。

所以说:花无百日红,人无百日好。

没事无聊,闲来逛逛。。

在这疫情期间。。

希望大家保重身体。。

在singapore的365天

Saturday, May 2, 2020

Friday, April 27, 2018

【马】大众银行16 个重点

大众银行(Public Bank (Bursa: 1295))是马来西亚第三大银行。它的市值为786亿2,000万令吉。

大众银行迄今的重要成就及未来展望。

重要成就

1. 过去10年,大众银行的贷款(loans)、预付款(advances)及融资资产(financing asset)是以13.45% 年复合增长率(CAGR)增长,从2006年的827亿9,000万令吉增加至2,924亿3,000万令吉,由于在这段期间,主要贷款业务像住宅与非住宅产业、汽车贷款、以至营运资金贷款等取得增长。

2. 大众银行报净利息收入(net interest income)在过去10年以9.20% CAGR增长,从2006年的28亿7,000万令吉增加至2016年的69亿2,000万令吉。原因是在同一期间大众银行在贷款、预付款及融资资产的增幅超过其净息差(net interest margins)的轻微降幅。

3. 大众银行的全资子公司大众信托基金(Public Mutual)是马来西亚单位信托业中的市场领导者,占了零售市场的45.8%份额。过去10年,大众信托基金把其基金的数目增多,而其管理资产额(AUM)总值从2006年的161亿9,000万令吉增加至2016年的702亿9,000万令吉。

因此,大众信托基金的营运收入及税前盈利分别从2006年的2亿4,450万令吉及9,730万令吉增加至2016年的9亿6,750万令吉及5亿7,290万令吉。

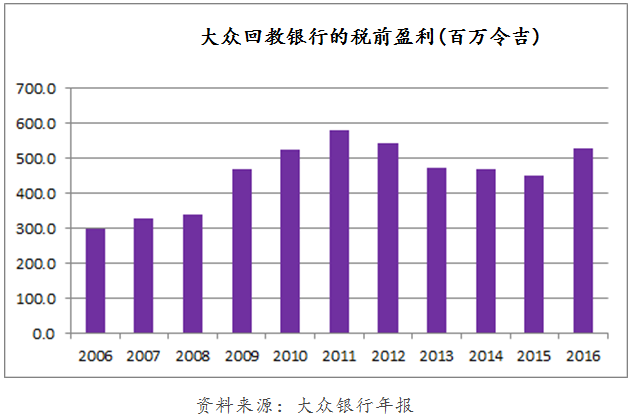

4. 大众银行的另一间全资子公司大众回教银行(Public Islamic Bank)在过去10年的税前盈利以5.82%年复合增长率增长,从2006年的3亿零30万令吉增加至2016年的5亿2,870万令吉。

大众银行其他部门的盈利增长比较稳定,但大众回教银行从2011年至2015年的税前盈利持续走低,从5亿8,100万令吉跌至4亿5,010万令吉,原因是在这段期间融资成本的增幅超过大众回教银行在总融资资产的增幅。

5. 大众银行在2007年11月7日与ING保险签订了10年独家分销协议,为在马来西亚及香港提供人寿、健康及投资相关保险产品。这个银行保险分销协议在2008年1月1日起生效。之后大众银行的国内年度新保费从2008年的5,380万令吉增加至2016年的2亿2,460万令吉。

6. 大众银行的区域业务包括香港、柬埔寨、越南、寮国及斯里兰卡等五个国家。目前,香港及柬埔寨依然是大众银行国际业务的最大贡献者。这个部门在2007年至2009年因为环球金融危机蒙亏,之后,以14.55% CAGR增长,从2009年的2亿3,990万令吉提高至2016年的6亿2,070万令吉。

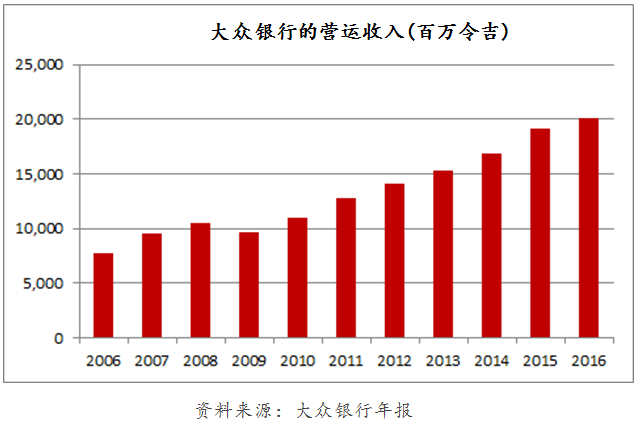

7. 因此,过去10年,大众银行报营运收入取得10.06% CAGR增长,从2006年的77亿1,000万令吉增加至2016年的201亿令吉,这是直接受到净利息收入及大众信托基金、大众回教银行、银行保险业务与国际业务的营运收入稳定增长所带动。

8. 过去10年,大众银行的贷款、预付款及融资资产质素有所改善,从其总减值贷款比率(gross impaired loan ratio)由2006年的1.87%减低至2016年的0.50%便可见一斑,后者是国内银行业的最低水平。

9. 过去10年,大众银行维持其成本收入比率(cost-to-income ratio)在30%至35%。2016年的成本收入比率为32.3%,很明显,这个数字比业内的平均45.8%来得低,而且是同行中最低,原因是大众银行在其所有业务采取严格的成本管理措施。

10. 因此,大众银行过去10年的股东盈利取得11.67% CAGR增长,从2006年的17亿3,000万令吉增加至2016年的52亿1,000万令吉,原因是在这段期间,集团的营运收入持续增长及成本收入比率维持稳定。

11.大众银行过去3年的股本回报率(ROE)为15%至16% 。2014年至2016年的ROE较2007年至2013年(在20%以上)为低,尽管股东盈利在过去3年持续增长,原因是大众银行在2014年发附加股,为了增加资本来符合即将实施的巴塞尔协议III(Basel III)。

12. 过去10年,大众银行的派息以4.37% CAGR 增长,所派发的股息从2006年的14亿6,000万令吉增加至2016年的22亿4,000万令吉。很明显,股息的增幅未能跟上股东盈利的增长步伐。

因此,大众银行过去5年 (2012-2016)的派息率比2007-2011为低。从2012年至2016年,大众银行每年的派息率维持在40%至 50%,换句话说,每100令吉股东盈利,平均派发的股息为40令吉至50令吉。

13.大众银行报1Q17的总资本率为15.2%,比马来西亚国家银行设定的9.25%比率为高。

14. 大众银行报1Q17的贷款亏损覆盖率为104.0%,目前比国家银行于2016年为业内设定的96.3%平均比率为高,这意味着,大众银行预备足够资金来覆盖不良贷款。

展望未来

15. 大众银行为2017年公布了6个关键绩效指标,包括:

16. 为达到2017年设定的目标,大众银行把战略焦点放在以下几方面:

• 贷款业务。 大众银行的消费贷款将着重住宅与非住宅物业及汽车贷款,也会继续渗透中小型企业融资。

• 存款业务。大众银行将会在存款增长及融资成本之间取得平衡。

• 非利息收入。大众银行将扩大其收费收入,包括单位信托基金、银行保险、信用卡业务、现金管理服务、汇款业务及贸易融资。

• 国际业务。大众银行收购了越南大众银行余下的50%股权,从2016年4月1日起,后者由大众银行全权拥有。越南大众银行在2017年将会扩大业务,目标是在越南开设6间新分行。

总结

大众银行过去10年在维持资产质素以及在营运收入与股东盈利增长方面取得佳绩。大众银行报1Q17股东盈利为12亿5,000万令吉,这是一个好的开始。展望未来,大众银行承诺将致力维持贷款、预付款与融资资产的增长与质素;推动非利息收入增长;维持一个健康的融资架构;以及提高生产力与成本效益来达到设定的目标。

Wednesday, April 25, 2018

【新】吉宝企业– 浴火重生的凤凰

由于沙特阿拉伯政局动荡,再加上原油库存不断下降及石油输出国组织(OPEC)与主要产油国将会延长减产协议直到明年底的预期甚嚣尘上,布伦特原油价格在过去几天站稳在每桶60美元的心理关口之上。

这导致在新加坡交易所上市的油气股升势延续,而基准指数富时海峡时报石油与天然气指数升高至413.85 点的两年高位。过去两个月,岸外与海事巨子吉宝企业(Keppel Corporation)步入期待而久的复苏期,股价从6.24元低位飙升了20.2%至7.50元。究竟这次显著的增长能否在油价的强劲升势下得以持续?

盈利受环球岸外领域放缓拖累

相信大家都知道,过去几年对拥有钻台建造业务的企业来说并不是什么好年头,由于受到油价动荡的困扰及岸外领域持续衰退。作为岸外与海事领域的翘楚,吉宝企业也难逃劫数。集团的收入从133亿元下跌22.5%至FY15的103亿元,之后再进一步下跌34.3%至FY16的68亿元。同样地,净利从FY14的19亿元猛挫58.4%至FY16只得7亿8,400万元。盈利力急速下降在很大程度上是因为岸外与海事(O&M)部门的合约工程量减少令表现每况愈下。 年比而言,O&M部门的FY16收入下跌54.3%至29亿元,而净利下跌94%至只得2,900万元。然而,值得嘉许的是,尽管困难重重,集团的O&M部门依然有利可图,这乃归功于管理层能当机立断,采取精简措施来减低成本,让其依然具有竞争力。

吉宝企业的O&M部门在FY16裁退35%员工及封存两个海外与3个本地船坞来缩减规模。在一连串的努力下,经常开支年比大约节省1亿5,000万元。

FY17的情况并没有好转过来。9M17收入下跌8.5%至44亿元,主要是因为O&M 及产业部门的贡献减少。不过,尽管岸外领域持续低迷,吉宝企业的O&M部门依然能达到收支平衡,这乃归功于规模缩减及来自联号的贡献。结果,净利上升11.2%至7亿1,250万元,因来自基建及投资部门;产业买卖及脱售收益的较高贡献抵消来自O&M部门的较低贡献有余。9M17的收入及净利分别相等于FY16数字的65.3%及90.9%。

吉宝置业私有化

吉宝企业在2015年大胆决定把吉宝置业(Keppel Land)私有化,那时候许多股东对有关收购是否合适表示担忧。

那时候吉宝置业也面对不少挑战,包括产业供过于求及政府出台的冷却措施。投资者的争议是为私有化需要付出的30亿元可以用在更好的地方,尤其是刚碰上更多O&M 客户延迟钻台交付日期或甚至取消合约,令营运资金十分紧张。

私有化交易令吉宝企业的FY15现金资产从57亿元减少至19亿元,而总贷款从74亿元跳升至83亿元。

结果,净负债提高至64亿元,而截至2015年尾,集团的净负债比因此从0.11倍提高至0.53倍。

目前来看,有关的策略性收购证明是审慎之举,并且是最合事宜。

吉宝企业的产业部门结果成为盈利的强大支柱,在过去两年替代O&M 部门成为净利的最大贡献者,分别为FY15及FY16提供46%及79%贡献。事后孔明,吉宝企业的多业务策略令集团更灵活及抗跌能力更强,从而令其在困难时期更能捕捉增长机会。

除此之外,另一个重大的企业发展项目是把吉宝企业的四个资产管理业务重组,它们分别是吉宝房地产投资管理公司(Keppel REIT Management)、首峰资金管理公司(Alpha Investment Partners)、吉宝基建基金管理公司(Keppel Infrastructure Fund Management)及吉宝数据中心房地产投资信托管理公司(Keppel DC REIT Management)的50%股权。在FY16,它们全归于吉宝资本控股公司(Keppel Capital)的屋檐下。通过一个单一平台,集团的资本循环能力更强大,并可为集团持续提供一个稳定的经常性收入来源。

一个具备远见及承担能力的管理团队,并不断在其业务和部门中力求完善、效益及合作,肯定吉宝企业在良好的领导下可以为投资者创造长期价值。

一线曙光?

油价2016年初的每桶不到30美元逾翻倍至目前的每桶62.26美元。同样地,吉宝企业的股价也收复了部分失地,从2016年1月的4.71元低位升高至目前的7.50元。随着上升趋势目前变得更为明显,究竟吉宝企业可以回到昔日以超过每股10元交易的光辉日子吗?机会可能不大。虽然油价回弹对岸外领域来说是好消息,但钻台订单是否回归是由很多因素决定,不单只是油价。

市场要获得改善,石油公司的资本开支及经费必须增加,但鉴于钻台的利用率在目前供过于求的情况下继续偏低,因此恐怕还需要等候一段时间。事实上,吉宝企业在FY16所取得的合约只有大约5亿元,而9M17据报只取得大约10亿元新合约,与FY13及FY14分别取得价值70亿元及55亿元合约相比,相差实在太远。

由于市场继续在吸收供应过量的新钻台,石油公司及船队营运商将会把焦点放在控制资本方面,因此不预期钻台建造业务会在不久后急速逆转过来。然而,在经历了四个艰难时期仍屹立不倒,吉宝企业不单只可以渡过这次危机,并且会变得更强大,让它可以巩固在这个领域中的领导地位,就好像它在过去50年是怎样走过一样。

【新】星展集团(DBS Group Holdings)

星展集团(DBS Group Holdings)

股价 – $21.70

目标 – $24.48

预期公司3Q17的贷款增幅将扩大至2.5%,由于企业贷款和房贷全面增多,以及收购和并入了澳新银行(ANZ)在新加坡和香港的财富管理与零售银行服务业务。

尽管三个月新加坡银行同业拆借利率(SIBOR)及新元掉期利率(SOR)季比分别上升13个基点和20个基点,但对净息差的正面影响有待至4Q17才会起作用,因为贷款利率需要时间逐渐进行调整。

此外,随着新加坡本年迄今最大规模的新股网联宽频信托(NetLink NBN Trust)完成上市,预期星展集团的投资银行服务业务将带来健康的贡献。

不过,预计公司的净利将因新、旧不良贷款的准备金增加而受打击。

美国联储局的“缩表”及加息行动将继续对公司有利,由于公司持有庞大的存款来放贷。

Friday, April 13, 2018

【马】雀巢第3季續派息70仙 對全年獲利有信心

雀巢(NESTLE,4707,主要板消費)淨利下滑25.5%,錄得1億1975萬令吉,主要受原料價格攀升影響,但仍每股派息70仙。

同時期營業額起4.8%,從12億6300萬令吉攀升至13億2325萬令吉,獲國內和出口銷售分別漲4.2%和6.8%良好成長動力貢獻。

該公司向馬證交所報備,部分產品的有效營銷和貿易活動,有助交出利好的國內銷售成長。至于強勁出口表現,受惠于東協地區附屬公司的增長。

雖然第3季淨利表現下滑,雀巢通謹慎的成本管理舒緩其中影響,並且有信心可交出讓人滿意的全年淨利表現。

另外,雀巢首9個月淨利從5億7019萬令吉,下滑10.2%至5億1225萬令吉;營業額則按年攀升4.3%,達39億7877萬令吉,相較去年同期為38億1362萬令吉。

該公司對大馬經濟持有謹慎樂觀看法,將會持續加強整體供應鏈的效率,投資在創新產品組合以持續增長,相信這可為雀巢達到強勁的盈利水平。

【马】星獅控股全年淨賺3.2億

星獅控股(F&N,3689,主要板消費)2017財年末季淨利按年大跌60%至1964萬8000令吉,比較上財年同期的4959萬令吉;營業額則微跌至9億7628萬令吉,但仍建議每股派息30.5仙。

同時,星獅控股全年淨賺3億2338萬令吉,按年下滑16%;營業額則跌1.6%,報41億137萬令吉。

星獅控股向馬證交所報備,本地業務營業額下滑5.5%至5億3540萬令吉,歸咎于來自競爭對手的價格壓力。不過,食品和飲料出口的雙位數成長緩和了本地銷量下滑的影響。

另外,原料成本高昂、加上營運成本和業務重組成本,拖累該公司末季本地食品和飲料的營運虧損達1150萬令吉。但在積極的廣告和促銷活動帶動下,營運獲利成長59.3%至1880萬令吉。

Subscribe to:

Posts (Atom)

-

跨别2年,终于让我用回这个blogger,其实也是没有再log in了。 现在那么多社交app, 应该也没有人会来看blog的了。。 今天就突发其想,就想看看自己以前的资料。。 怎么知道还能edit?? 其实也不知道为什么block我,我又没有放广告赚钱。 就纯属个人...

-

有些人凭着一份热忱或信念,坚信一门企业有潜力在某朝一日成为一门价值数百万营业额的生意而创业。 但这信念能否变成事实是要靠远见,独到的眼光,甚至运气而定。话虽如此,没有什么比谨慎理财和尊重周遭的社会比这两个原则更为重要了。 在1950年末,始于柔佛峇株巴辖 Parit...

-

如果我说“投资”从古至今,都是让人们又爱又恨的活动,相信各位读者都不会反对。 当行情看涨,闹得满城风雨时,投资者心中难免会产生一种爱恨交错的矛盾心理。 眼见自己的投资步步高升,自然是喜爱都来不及。 这本是好事一桩,但问题是不能让投资者得知还有别人的回酬比他来的更“壮...

没事无聊

跨别2年,终于让我用回这个blogger,其实也是没有再log in了。 现在那么多社交app, 应该也没有人会来看blog的了。。 今天就突发其想,就想看看自己以前的资料。。 怎么知道还能edit?? 其实也不知道为什么block我,我又没有放广告赚钱。 就纯属个人...